L’Autofattura è una fattura elettronica speciale che serve per dichiarare allo Stato Italiano, un acquisto effettuato all’ estero e pagarne l’IVA, in quanto la fattura estera è priva di IVA.

Ma vediamo più da vicino in cosa consiste e come si emette un’Autofattura.

Di cosa si tratta?

Iniziamo con il dire che l’autofattura è un caso speciale di fattura elettronica. Il principio (e il suo nome non aiuta a capirne la reale funzione) nasce dal concetto di IVA applicata sugli acquisti. Ma andiamo per ordine.

Quando effettuiamo un acquisto per la nostra attività, presso un negozio italiano – poniamo l’esempio di una scrivania – paghiamo un prezzo “+IVA”, ad esempio 100€+IVA. L’IVA, imposta di valore aggiunto, non sarà per noi un costo perché andrà in compensazione con l’IVA che facciamo pagare noi (ad esempio per una prestazione non sanitaria).

Questo è quanto accade con i regimi ordinari, mentre invece i forfettari non applicano IVA e non possono quindi detrarla: quindi se sono forfettario pago la scrivania 100€+IVA ma non potrò detrarre l’IVA (per contro però ho agevolazioni e altri vantaggi).

Cosa succede invece se si acquistano prodotti o servizi presso negozi/ esercenti/ fornitori esteri?

Un fornitore estero vende il Suo prodotto a noi senza applicare IVA, quindi immaginando di acquistare sempre una scrivania, ma da un mobiliere irlandese, pagheremo la scrivania da lui solo 100€. Niente IVA.

Ed è qui che lo Stato Italiano solleva qualche perplessità: la scrivania viene presa dall’Italia, usata per lavorare in Italia, ma io – Stato – non percepisco nessuna tassa? Ne consegue che lo Stato decide di pretendere quell’IVA non riscossa. Come? Con l’autofattura.

Cosa è l’autofattura?

Per darne una definizione molto rapida: è una simpatica complicazione. In estrema sintesi è una sorta di “come se”: facciamo come se il mobiliere estero potesse emettere una fattura a te, professionista italiano, in cui applica IVA. Già ma l’esercente estero non farà mai una fattura di quel tipo, quindi… la farà direttamente il professionista italiano.

L’autofattura infatti è un documento in cui l’esercente estero fattura al professionista italiano (o quantomeno così si comprende dal documento) per permettere al professionista di corrispondere l’IVA sul bene/ prodotto/ servizio acquistato.

E’ quindi una “fattura a sé stessi”, ma non del tutto. Nel senso che non è una fattura che il professionista in quanto tale emette a sé professionista, ma una fattura che il professionista compila “come se” fosse emessa dall’esercente estero, verso sé stesso professionista.

Vediamo un esempio più vicino agli psicologi:

Google e Facebook, sistemi spesso utilizzati per le sponsorizzazioni delle proprie attività/ iniziative, periodicamente (fine mese ad esempio oppure bimestralmente o al raggiungimento di una certa soglia) emettono allo psicologo una fattura per costi/ commissioni di servizio già trattenuti, senza IVA.

Lo Psicologo quindi emette una fattura “come se” fosse stata emessa da Google/ Facebook, indirizzata a sé stesso professionista, per il valore delle commissioni del periodo di riferimento, maggiorate di IVA (anche se in forfetario): con una autofattura.

E con Sumup (e simili)?

Sumup e altri servizi “bancari” esteri che mettono a disposizione un POS o sistemi analoghi per i pagamenti dei propri pazienti seguono lo stesso principio sopra descritto, con alcune piccole distinzioni. Essendo ad esempio quelle applicate da Sumup delle “commissioni bancarie”, nel loro caso in autofattura non si applicherà l’IVA (per nessun regime). Sarà quindi una autofattura per comunicare allo Stato di aver usufruito di un servizio estero, che però è esente IVA (commissioni bancarie).

Attenzione: l’autofattura va emessa entro il giorno 15 del mese successivo alla data della fattura originale ricevuta dall’azienda estera (ad es. fattura ricevuta ad aprile implica autofattura entro il 15 maggio)

COME EMETTERE UN’ AUTOFATTURA CON PSICOGEST

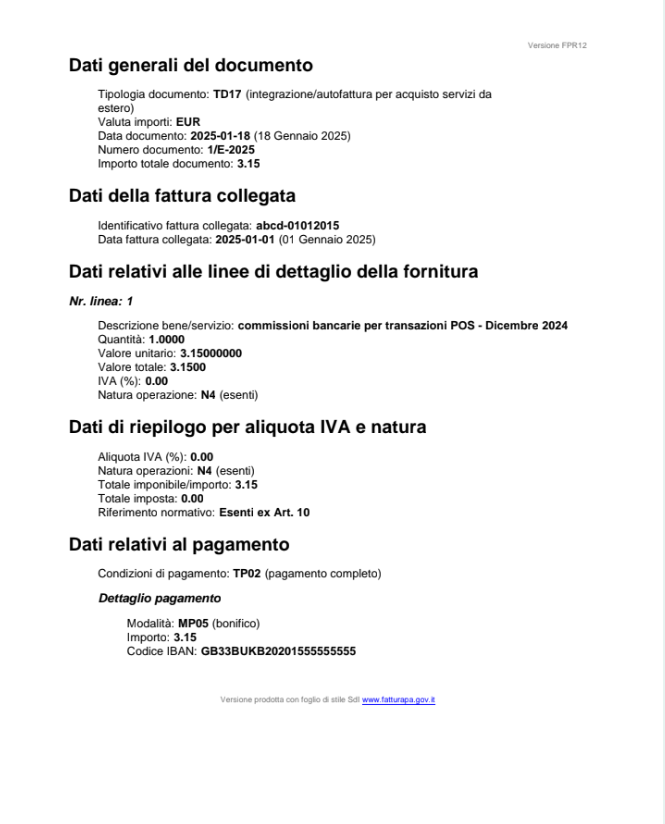

Riportiamo di seguito un esempio di autofattura per commissioni Sumup di 3,15€ per il mese di dicembre 2024. La data originaria della fattura Sumup è il 1° gennaio 2025 ed è stata creata la scheda cliente Sumup con codice TD17.

Per prima cosa bisognerà creare la scheda del cliente, nel nostro esempio, di Sumup, e contrassegnandola come autofattura (TD17).

Tale contrassegno farà poi in modo che la fattura venga invertita: cioè non sarà il professionista il cedente, ma Sumup, e il committente sarà il professionista.

La scheda potrà essere creata seguendo questi passaggi:

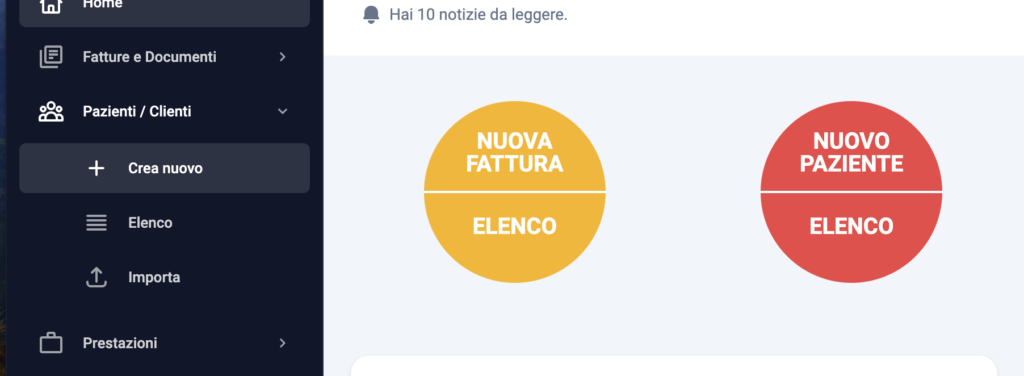

Si accede alla creazione scheda cliente sia dal bottone rosso “Nuovo paziente”, sia dal menù laterale, sezione “Pazienti/ clienti”.

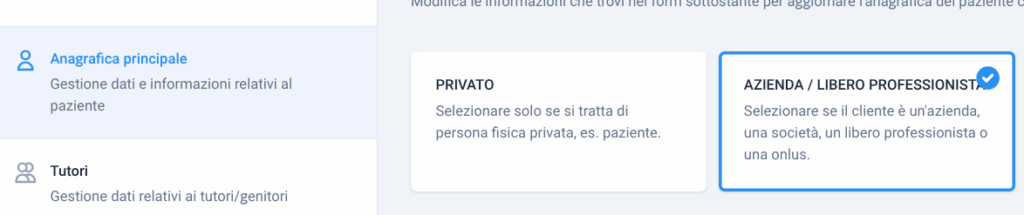

Nel sotto-menù, selezionare “Anagrafica principale”, poi selezionare “Azienda/Libero professionista”.

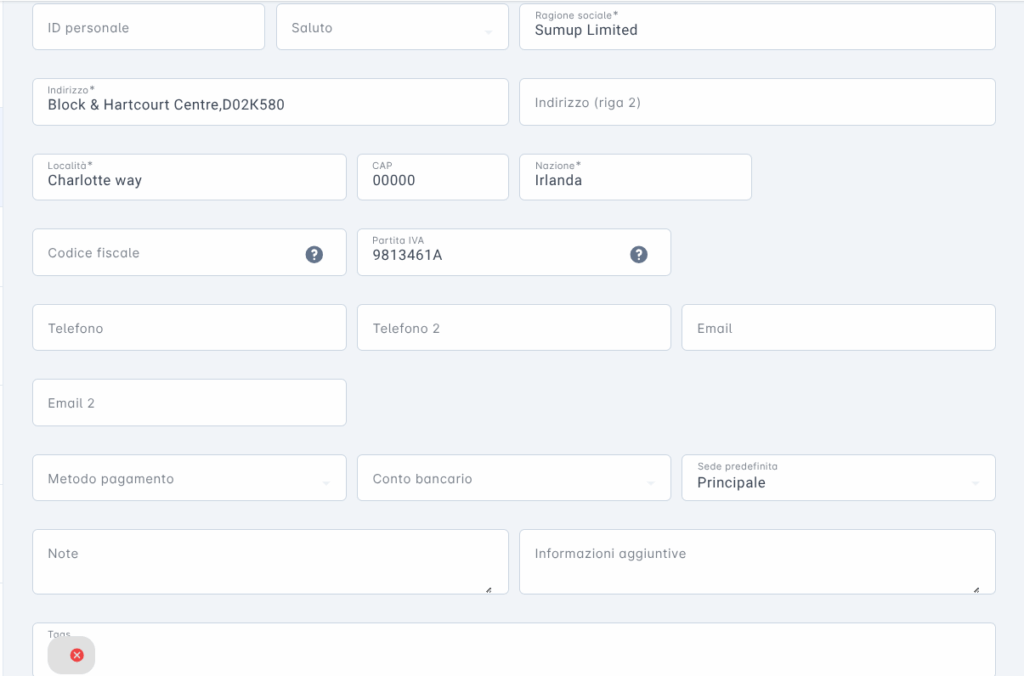

Si procederà con l’inserimento dei dati della società estera presso cui si è acquistato il bene o servizio.

Nel campo P.IVA inserire solo il valore numerico, quindi senza le lettere che indicano la nazione (ad es. IE per Irlanda); pensa già il sistema ad inserire le iniziali della nazione in fattura elettronica. Compilare tutto l’indirizzo, località, ecc. e come CAP può essere inserito “00000” (cinque zeri).

Dopo aver salvato la scheda si potrà precedere con l’inserimento di altri dati fondamentali

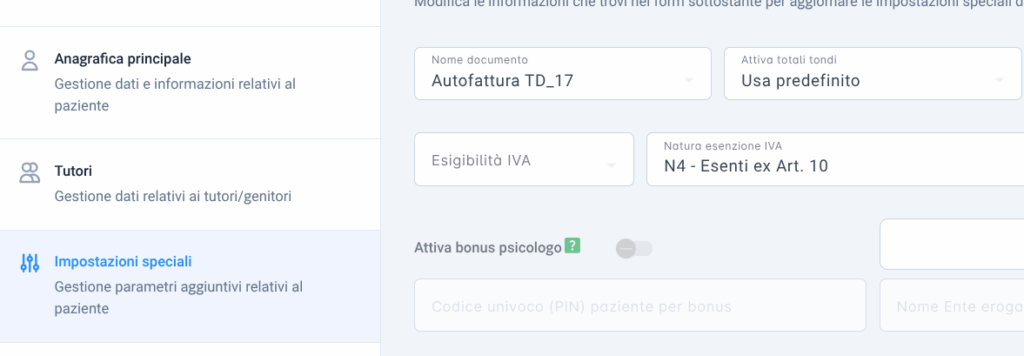

Dal sotto-menù, accedere alla sezione “Impostazioni speciali”, qui si potrà:

- Alla voce “Nome documento“, impostare il nome del docuemnto fiscale corretto (a seconda delle proprie necessità – TD17 oppure TD18 fino a TD21).

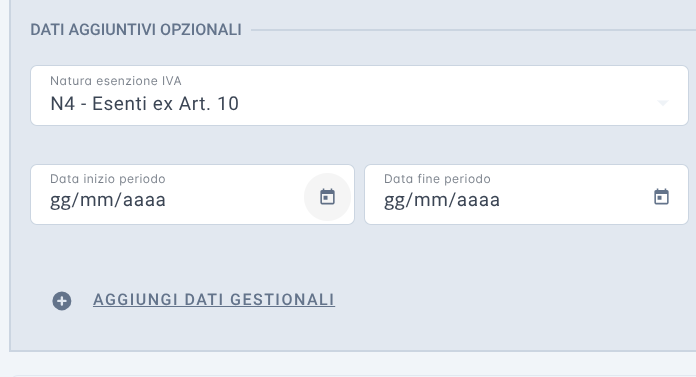

Nell’esempio di Sumup indicare TD17. - Alla voce “Natura esenzione IVA”, solo per Sumup e altri servizi “bancari” esteri, regolare su “N4 – esenti ex art. 10″”.

Ora si potrà procedere con l’emissione dell’Autofattura , sempre dal comando “Nuova fattura”

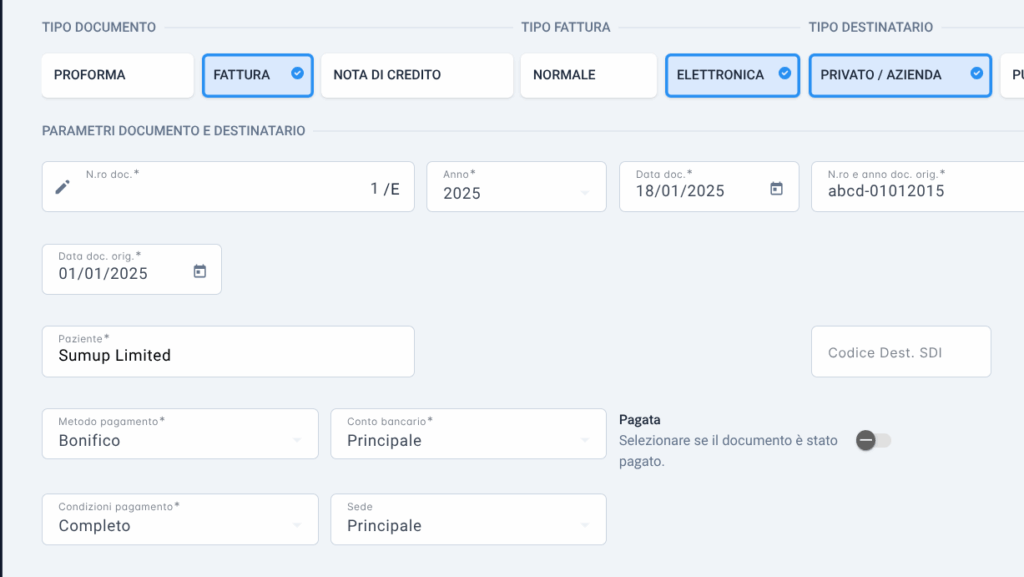

Per creare un’autofattura, si selezionerà “Fattura”, poi “Elettronica”, quindi si sceglierà l’opzione “Privati/Aziende”.

- Nel campo “N.ro e anno doc. orig.” andrà riportato il numero della fattura della società estera.

- Nel campo “Data doc. orig.” andrà inserita la data di emissione della fattura della società estera.

- come modalità di pagamento indicare bonifico, mentre nessuna data di pagamento è necessaria (lasciando la spunta su “pagata” disattivata, non sarà richiesto alcun dato nel campo “data pagamento”).

Nelle voci documento, inserire l’importo fatturato dall’azienda estera nel campo Tariffa (nel nostro esempio, il valore delle commissioni); in Descrizione inserire il riferimento riportato sulla fattura ricevuta (ad es. “commissioni bancarie per transazioni POS – Dicembre 2024” o quanto suggerito dal commercialista).

Direttamente, nella voce in fattura, è possibile regolare eventuali codici esenzione (aprendo la sezione “dati aggiuntivi opzionali” – se non si sono apportate regolazioni specifiche in scheda cliente)

Infine, salvare la fattura e procedere con la trasmissione allo SDI.

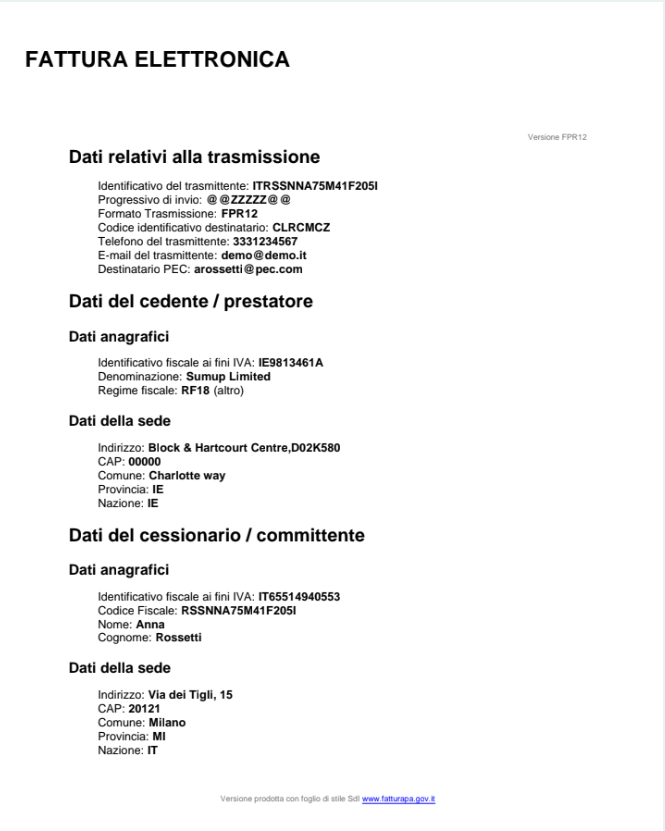

Come risulta il pdf schematico di un’autofattura?

Qui di seguito viene riportato il pdf schematico dell’autofattura creata, come si potrà notare “cedente” diviene “Sumup” e “committente” il professionista.

Guarda la video-guida di “C’è Silvia” con l’esempio di Sumup

Approfondimento: Quali codici scegliere (TD17? TD18? …)

Le autofatture con codice TD17 – TD18 – TD19 riguardano operazioni verso e da soggetti non in Italia.

Il precedente esterometro viene quindi sostituito dall’arrivo dell’obbligo di autofattura. Quindi dal 1° luglio 2022 (quando è anche entrato in vigore l’obbligo di fattura elettronica per i forfetari) i dati delle operazioni oltre frontiera saranno disponibili per l’Agenzia delle Entrate sul Sistema di Interscambio (SDI), eliminando così l’esterometro.

In merito all’individuazione del codice corretto da applicare, è necessario interpellare il commercialista. Riportiamo tuttavia di seguito una sintesi riassuntiva dei vari codici.

| Codice | uso/ specifiche |

| TD17 (Integrazione o Autofattura per acquisto di servizi dall’estero) | per il reverse charge esterno, dove il fornitore dei servizi è un soggetto estero (UE o extra UE, RSM, oppure Città del Vaticano), e l’acquirente è un soggetto italiano. Il soggetto italiano emetterà autofattura con l’integrazione dell’imposta che dovrà poi versare all’Erario. |

| TD18 Integrazione per acquisto di beni intracomunitari | se un soggetto passivo italiano acquista beni da un soggetto residente in un paese EU per il quale l’IVA non risulta imponibile, ma deve essere assolta dal cessionario in Italia. si usa anche per acquisti intracomunitari che prevedono l’introduzione dei beni in un deposito IVA. |

| TD19 Integrazione o Autofattura per acquisto beni art. 17, comma 2 del D.P.R. n. 633/1972 | se il venditore estero vende beni che sono già nel territorio italiano, senza importazioni o altro; si emette una fattura che riporta solo l’imponibile e non l’imposta, che andrà assolta dal compratore italiano che emette autofattura riportando nel rispettivo documento i dati relativi all’imposta; anche per acquisti verso RSM e Vaticano. |